Paragraphen, Paragraphen, Paragraphen: Der Seedmatch-Investmentvertrag ist ein anspruchsvolles juristisches Dokument, das den Investoren gleich mehrere Optionen der Partizipation am Erfolg eines Startups bietet. Eine Option davon ist die Exitbeteiligung. Im Blogpost geben wir einen Überblick, welche vertraglichen Regelungen zur Erfolgsbeteiligung bestehen. Außerdem: Rechenbeispiele, wie Sie Ihre Renditechancen kalkulieren können.

Seit Ende 2012 in Gebrauch, ist der Investmentvertrag ein sogenanntes „partiarisches Nachrangdarlehen”. Er wurde von uns in einem mehrmonatigen Abstimmungsprozess mit Startups und einer Vielzahl an Juristen, Venture Capital-Unternehmen, Business Angels und Crowdinvestoren exklusiv für das Startup-Crowdfunding bei Seedmatch entwickelt.

Beim Wort „Darlehen“ stutzt so mancher: Darlehen? Ist es dann überhaupt eine Beteiligung?

Ja, das verrät auch schon das Wort „partiarisch“, lateinisch für „anteilig“ – das partiarische Darlehen ist eine Sonderform des Darlehens, bei der der Investor für sein Kapital eine prozentuale Beteiligung am wirtschaftlichen Erfolg des Unternehmens erhält. Daher wird es umgangssprachlich auch Beteiligungsdarlehen genannt und verdeutlicht, dass es sich hierbei um eine Beteiligung handelt.

Es hat einen entscheidenden Vorteil: Im Gegensatz zu klassischen Formen der Unternehmensbeteiligung muss für das partiarische Darlehen kein Prospekt bei öffentlicher Platzierung und einer Summe von über 100.000 Euro erstellt werden. Das spart erheblich Kosten und Zeit und ist damit ideal geeignet für ein Startup-Crowdfunding.

Was aber genau bekommen Sie als Investor, wenn sich ein Startup erfolgreich entwickelt?

Ihr Renditepotenzial im Überblick

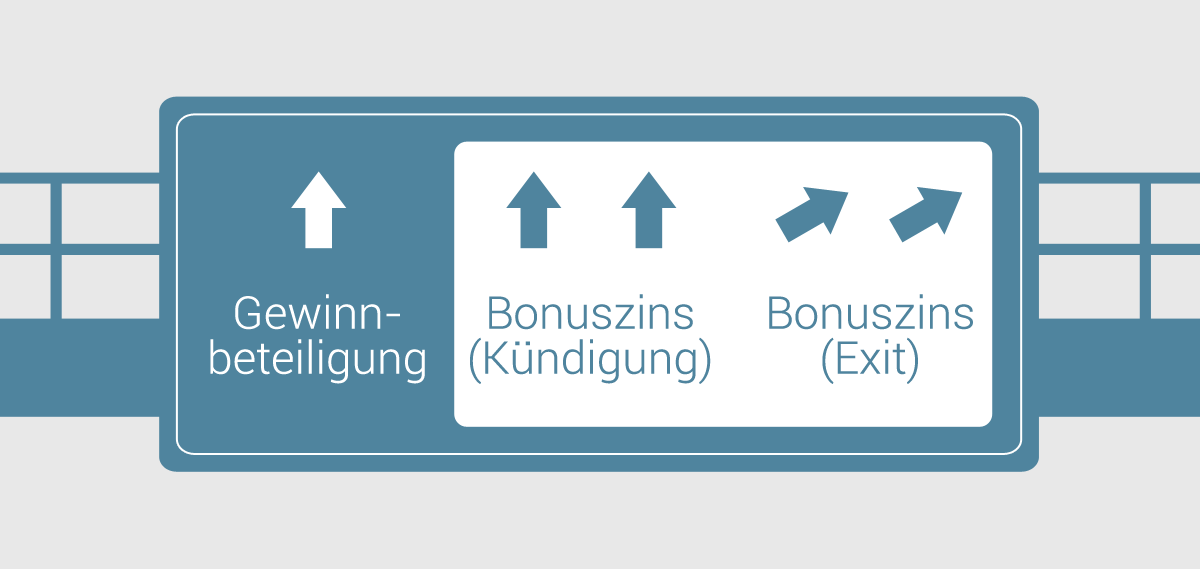

Das Renditepotenzial eines Investments bei Seedmatch setzt sich gemäß den partiarischen Darlehensverträgen aus mehrere Bausteinen zusammen. Die Musik spielt im Wesentlichen bei den sogenannten Bonuszinsen im Exit- oder Kündigungsfall. Zusätzlich zu diesen beiden sich gegenseitig ausschließenden, einmaligen Bonuszinsen gibt es noch einen gewinnabhängigen, jährlichen Bonuszins, wie ihn bspw. die Startups LEDORA und erdbär an ihre Investoren ausgezahlt haben, sowie einen jährlichen Festzins von 1%, die aber beide in der Gesamtbetrachtung des Renditepotenzials nicht sonderlich ins Gewicht fallen – beim Investieren in Startups wird die wesentliche Rendite in der Regel erst am Ende der Beteiligung, also durch Exit oder Kündigung, erzielt.

1) EBIT-/Umsatz-Multiples bei Kündigung

Kommt es nach Ablauf der Mindestbeteiligungsdauer zu einer Kündigung durch Sie als Investor (in der Regel nach fünf Jahren möglich) oder durch das Startup (in der Regel nach sieben Jahren möglich), dann wird ein einmaliger „Bonuszins nach Kündigung“ ausgezahlt (§10 im Beteiligungsvertrag). Dieser Bonuszins basiert auf dem Umsatz bzw. EBIT im Jahr der Kündigung. EBIT und Umsatz werden mit im Beteiligungsvertrag festgelegten Bewertungs-Multiples multipliziert. Der höhere der beiden Werte wird für die Berechnung Ihres Anteils gemäß Ihrer Beteiligungsquote herangezogen. Falls der Investmentvertrag also einmal durch Sie oder das Startup gekündigt werden sollte, bietet sich Ihnen bei guter Entwicklung des Startups ein Renditepotenzial, bei dem Sie Ihren Einsatz vervielfachen können, wie das Beispiel verdeutlicht.

- Beispiel 1: Kündigung des partiarischen Darlehens

Investor A hat in Startup B 2.500 Euro investiert und bei einer Bewertung von 2,5 Mio. Euro ein partiarisches Darlehen mit einem Anteil in Höhe von 0,1% erworben. Die für Startup B individuell festgelegten Multiples betragen 1,0 für Umsatz und 6,0 für EBIT.Nach Ablauf der Mindestbeteiligungsdauer von fünf Jahren kündigt der Investor A seinen Vertrag über das partiarische Darlehen. Im Jahr der Kündigung erzielt das Startup B einen Umsatz in Höhe von 7,5 Mio. Euro und ein EBIT in Höhe von 1,1 Mio. Euro. Der Umsatz mutlipliziert mit dem Umsatz-Multiple ergibt einen höheren Wert, 7,5 Mio. Euro * 1,0 = 7,5 Mio. Euro, als das EBIT multipliziert mit dem EBIT-Multiple, 1,1 Mio. Euro * 6,0 = 6,6 Mio. Euro, so dass zur Ermittlung Ihres „Bonuszinses nach Kündigung“ der Umsatz herangezogen wird. Investor A erhält – sofern es zwischenzeitlich nicht zu einer Verwässerung der Anteile (§14) gekommen ist – eine Auszahlung bei Kündigung in Höhe von 7,5 Mio. Euro * 0,1% = 7.500 Euro.Investor A erzielt damit eine Rendite in Höhe von (Gewinn/ eingesetztes Kapital) = 5.000 Euro/ 2.500 Euro = 200%.

2) Beteiligung am Exiterlös

Kommt es zu einem Exitereignis, d. h. es werden mehr als 50% der Geschäftsanteile der Gründer veräußert, dann sind Sie als Investor am Exit eines Startups beteiligt (§11). Das erste Crowd-finanzierte Startup in Deutschland, welches einen Exit hingelegt hat, war Lottohelden.

Ihr Investment kann sich in diesem Fall noch mehr lohnen als im Kündigungsfall, denn Ihre wirtschaftliche Beteiligung ist im Exitfall quasi unbegrenzt. Konkret: Sie sind in Höhe Ihrer persönlichen Beteiligungsquote am Exiterlös der Gesellschafter des Startups beteiligt und erhalten einmalig Ihren Anteil am Exiterlös der Gesellschafter des Startups.

- Beispiel 2: Exit durch Veräußerung

Investor C hat in Startup D 2.000 Euro investiert und bei einer Bewertung von 2,0 Mio. Euro ein partiarisches Darlehen mit einem Anteil in Höhe von 0,1% erworben.Ein strategischer Investor erwirbt nach vier Jahren für 8,0 Mio. Euro alle Anteile an Startup D. Durch die Übernahme der Anteile tritt für Investor C das Exitereignis ein. Er erhält – sofern es zwischenzeitlich nicht zu einer weiteren Verwässerung der Anteile (§14) gekommen ist – eine einmalige Auszahlung in Höhe von 8.000 Euro. Sein Vertrag über das partiarische Darlehen endet damit.Investor C erzielt damit eine Rendite in Höhe von (Gewinn/ eingesetztes Kapital) = 6.000 Euro/ 2.000 Euro = 300%.

Wann und wie wird die Rendite ausgezahlt?

Die Rückzahlung Ihres Investments sowie der ggf. realisierten Bonuszinsen bei Kündigung oder Exitereignis (siehe oben) erfolgt in vier gleichen Vierteljahresraten, von denen die erste Rate drei Monate nach Beendigung des Investmentvertrag fällig wird (§7). Die ertragsunabhängige feste Verzinsung von 1% wird ebenfalls zusammen mit dem Darlehensbetrag endfällig ausgezahlt.

Wichtig für Ihr Risikoverständnis: Ihr Investment ist wie schon bei den stillen Beteiligungen, die es früher bei Seedmatch gab, nachrangig gegenüber anderen Gläubigern, so dass Sie im Falle einer Insolvenz des Startups Ihr gesamtes Investment verlieren können.

Das Startup hat die Möglichkeit, alle oben aufgeführten Auszahlungen zu strecken, wenn das Fortbestehen oder das Wachstum des Startups durch die Auszahlung nachhaltig gefährdet werden würden. Auf diese „nachhaltige Gefährdung des Wachstums“ darf sich das Startup aber höchstens für einen Zeitraum von zwei Jahren berufen. Ein solventes Startup ist natürlich ganz im Sinne des Investors, eine verzögerte Rückzahlung soll aber für Sie nicht zum Nachteil werden. Deswegen wird der ausstehende Rückzahlungsbetrag mit 6% p. a. verzinst. Entscheidend ist, dass sich Ihr langfristiges Investment bei positiver Geschäftsentwicklung sowohl für Sie als auch für das Startup gelohnt hat.

Das heißt unterm Strich für Sie:

- Exit-Beteiligung im Prinzip wie ein Business Angel: Anteil x Exiterlös

- Wenn kein Exit erfolgt – bei Kündigung des Vertrags: Rendite zum Ende der Vertragslaufzeit, bemessen an EBIT oder Umsatz (Multiple-Berechnung)

Nutzen Sie Ihre Chance auf diese Renditepotenziale und entdecken Sie die ganze Auswahl unserer neuen Startups:

Jetzt spannende Investmentchancen entdecken

Rechtlicher Hinweis:

Die Ausführungen in diesem Blogpost beziehen sich primär auf die Verträge in Form der partiarischen Nachrangdarlehen, die seit Ende 2012 bei Seedmatch im Einsatz sind. Trotz des hohen Standardisierungsgrades unserer Verträge kann es immer wieder zu Anpassungen des Vertragswerks kommen. Es ist daher unerlässlich, dass Sie sich jeden Investmentvertrag vor dem Tätigen eines Investments aufmerksam durchlesen. Änderungen und Irrtümer sind vorbehalten. Im Zweifel gilt der jeweils geschlossene Investmentvertrag.

Sie haben das Prinzip verstanden und wollen sich über weitere Erfolgsgeschichten informieren? Dann lesen Sie auch: „Das Startup erfolgreich verkaufen: Wie Gründer und Crowd-Investoren von einem Exit profitieren“

20. April 2013

Gute Beschreibung.

9. Mai 2013

Schöne Bündlung der Wichtigsten Informationen. Mich würde noch im Einzelfall interessieren wie es mit der Verwässerung der Beteiligungsstruktur bei neuen Finanzierungsrunden gehandhabt wird. Welches Verfahren wird dort angewandt? (z.B. Weighted Average Anti-Dilution Protection oder full ratchet anti-dilution)

10. Mai 2013

Hallo Bastian,

die Verwässerung ist eigentlich im jeweiligen Beteiligungsvertrag ganz genau definiert – am besten liest du dir dort durch, wie es im Einzefall gehandhabt wird. Der Beteiligungsvertrag ist in Investment-Schritt als Mustervertrag einsehbar und ist auch rechtlich verbindlich.

Viele Grüße

Jakob

10. Mai 2013

Super vielen Dank für die schnelle Antwort. Hab mir den jeweiligen Vertrag durchgelesen und dort sind alle nötigen Informationen. Danke nochmals

31. Mai 2013

Hallo,

was passiert eigentlich bei einem teilweisen Exit, d.h. ein Investor erwirbt bspw. 66,7% der Anteile? Wie hoch wäre in dem Fall eine Ausschüttung, wenn ich für 2000 € einen Anteil von 0,1% erworben habe, das Unternehmen zum Zeitpunkt des Verkaufs mit 8 Millionen Euro für 100% der Anteile bewertet wird?

Viele Grüße,

Felix.

13. Juni 2013

Hallo Felix, die Antwort auf deine Frage findest du am besten im jeweiligen Beteiligungsvertrag des Investmentangebots. Hier im Blog können wir nur allgemeine (und damit nicht verbindliche) Ausführungen zu dem Vertragswerk machen. Grob vereinfacht (und nicht verbindlich) ist es grundsätzlich so: Wenn ein Exit im Sinne des Beteiligungsvertrags erfolgt, dann wird ein Seedmatch Investor vollständig – also nicht anteilig – ausgezahlt und das Beteiligungsverhältnis ist beendet. Dies ist wie gesagt nur eine vereinfachende Darstellung, maßgeblich ist immer der jeweilige Beteiligungsvertrag, da er genau regelt was in einem Exit-Fall passiert.

23. Juli 2013

Hallo,

wie genau ist das mit der Auszahlung zu verstehen?

Nehmen wir an, nach fünf Jahren habe ich einen Gewinn von 500€, der mir dann nach drei Monaten das erste mal mit 125€ ausgezahlt wird?

Ändert sich an dem meinem Gewinn in dem Auszahlungsjahr noch etwas( Zinsen, höherer EBIT des UN.. ) ?

26. Juli 2013

Hallo Felix,

vielen Dank für deine Frage. Bitte habe dafür Verständnis, dass wir auf solche vereinfachenden Verständnisfragen zum Beteiligungsvertrag nur unverbindlich eingehen können. Unsere nachfolgenden Erklärungen stellen zudem keinerlei Rechtsberatung dar.

Grundsätzlich sollte sich an dem auszuzahlenden Betrag im Sinne des aktuellen Seedmatch Beteiligungsvertrags nichts ändern, aber es kommt ganz auf den Einzelfall an. Wenn ein Beteiligungsverhältnis durch Kündigung wirksam beendet wird, ist auf Basis des maßgeblichen Jahresabschlusses zu ermitteln, wie hoch der Anteil am „Gewinn“ (EBIT oder Umsatz) und damit die Gesamtauszahlung ist; diese ist dann in der Regel ohne zusätzliche Verzinsung in vier gleichen Vierteljahresraten auszuzahlen. Allerdings sind hier Ausnahmen vorstellbar: Falls es z.B. zu einer nachträglichen Anpassung des Umsatz/EBIT im Jahresabschluss kommen sollte (was ja vorkommen kann), muss das nicht so sein.

Den Beteileigungsvertrag (einsehbar während des ersten Investmentschritts) muss jeder Investor vor einem Investment unbedingt aufmerksam lesen. Denn nur dort ist die Auszahlung explizit, umfassend und rechtlich verbindlich geregelt. Es gilt das dort Geschriebene.

Disclaimer: Bitte beachte, dass es sich hierbei ausschließlich um allgemeine Aussagen zum Vertragswerk handelt. Der Seedmatch Beteiligungsvertrag ist ein möglichst standardisiertes Dokument, aber Änderungen gegenüber Beteiligungsverträgen von vorherigen oder nachfolgenden Finanzierungsrunden sind immer möglich. Maßgeblich ist immer der Beteiligungsvertrag der jeweiligen Finanzierungsrunde. Durch Seedmatch erfolgt keine Anlage-, Steuer- oder Rechtsberatung.

25. Juli 2013

Ich habe das Beispiel jetzt mehrfach versucht nachzuvollziehen ohne erfolg.

Basierend auf den folgenden Formulierungen aus den Mustervertrag müsste der Kapitalfluss insgesamt 10.000€ sein?

Bonuszins = 7.500€

Rückzahlung des Darlehnsbetrag = 2.500€ plus Zinsen

Totaler Kapitalfluss nach Kündigung = 10.000€ plus Zinsen (wobei 2.500€ deferred in vier Raten)

Rendite ~ 7.500€ / 2.500€ = 300%

Was habe ich falsch verstanden?

25. Juli 2013

Hallo Julian,

Danke für deine Frage. Im Beispiel-Beteiligungsvertrag heißt es:

Daher wird der Bonuszins um 2.500€ minimiert („Wert, der der Höhe nach dem gewährten Darlehensbetrag des Investors entspricht“), entspricht aber genau dem Anteil an EBIT/Umsatz im Beteiligungsvertrag (ggf. mit Verwässerung):

7,5 Mio. € * 0,1% = 7.5000€ (Bonuszins)

+ 2.500€ = 10.000€ (part. Nachrangdarlehen)

– 2.500€ = 7.500€ (zitierte Minimierung mit dem Wert des Darlehensbetrags).

Ist das verständlich?

Viele Grüße

Jakob

27. November 2013

Servus,

wollte gerade als Österreicher den volocopter unterstützen, leider geht dass nicht ohne einem deutschen Konto. Schade, dass dies nicht in der EU möglich ist.

29. November 2013

Hallo Herr Ebner,

das tut uns leid. Leider sind uns aus rechtlichen Gründen die Hände gebunden. Glauben Sie uns: Wir wünschten, es wäre anders!

Viele Grüße nach Österreich

Jakob Carstens

29. November 2013

Guten Tag,

wird es nach einer erfolgreicher Zulassung, eine ich nenne es mal eine weitere Kapitalerhöhung wie in der jetzigen Form geben, oder werden sie die Firma an die Börse bringen um neues Kapital zu besorgen?

Viele Grüße,

Jogi

12. Dezember 2013

Guten Tag,

ich hätte mal eine Frage zu der gewinnabhängigen Verzinsung. Wird diese auch erst mit der Beendigung des Beteiligungsvertrages ausgezahlt so wie die anderen Verzinsungen auch? Oder wird die gewinnabhängige Verzinsung jährlich ausgezahlt?

18. Dezember 2013

Hallo „Anschk“,

nein, im Mustervertrag ist es so geregelt, dass ein gewinnabhängiger jährlicher Bonuszins jährlich auszuzahlen ist. Für weitere Details schauen Sie bitte einfach in den aktuellen Mustervertrag eines laufenden Fundings.

Mit freundlichen Grüßen

Tim Reinsch

Head of Operations

Seedmatch GmbH

29. Januar 2014

Was ist die Grundlage für die Bewertungen in Beispiel 1 uns 2 (2Mio und 2.5 Mio) ?

Danke für das Feedback

Marius

30. Januar 2014

Hallo Marius,

es sind Beispielrechnungen; entsprechend sind es auch nur Beispielwerte.

Mit freundlichen Grüßen

Tim Reinsch

Head of Operations

Seedmatch GmbH

6. Februar 2014

Vielen Dank für die sehr detaillierte Erklärung.

Ich freue mich auf sehr einfache Art in die Venture-Welt eintauchen zu können.

Gruß,

Kim Barthel

25. Februar 2014

Nehmen wir an, die Seedmatch-Investoren investieren insgesamt 200.000,00 € in ein Startup und das Startup hat eine Unternehmensbewertung von 1 Mio.

Was passiert im Exitfall, wenn ein Gründer einfach seine Geschäftanteile an seine Frau / seinen Kumpel für 10.000,00 € überträgt? Würden dann die Investoren – bei vereinfachter Rechnung – insgesamt lediglich 2.000,00 € ausgezahlt bekommen? Geht so etwas überhaupt?

6. März 2014

Hallo Marko,

nein, so eine Umgehung ist natürlich nicht vorgesehen. Diesbzgl. gibt es im Investmentvertrag entsprechende Regelungen, insb. bei der Exitklausel. Bitte schau einfach in den Investmentvertrag von einem unserer aktuellen Fundings. Dort kannst du genau nachlesen, welche Regelungen es gibt, die so etwas ausschließen. Bitte beachte: Es handelt sich bei einem Startup-Investment immer noch um eine vergleichbar komplexe und riskante Investmentform, die nicht für jeden geeignet ist. Wenn du also etwas nicht selbst verstehst oder dir unsicher bist, lass dich von einem unabhängigen, qualifizierten Ansprechpartner beraten. Bitte nimm auch unsere allgemeinen Risikohinweise zur Kenntnis. “

Mit freundlichen Grüßen

Tim Reinsch

Head of Operations

Seedmatch GmbH

30. März 2014

Hallo, zwei kurze Fragen

1) Wie wird denn der Unternehmenswert eines erst zu gründenden Unternehmens ermittelt (weder Umsatz noch Gewinn liegen vor, wie sollen immaterieller Vermögenswerte(Marken,Rechte) ermittelt werden)?

Und:

2) haben die Gründer nicht das Interesse, möglichst viel Fremdkapital von den Banken (auf Basis bzw. mit der Sicherheit des eingesammelten Crowdfunding-Kapitals) einzusammeln – um dadurch die eigenen Unternehmensanteile prozentual möglichst hoch zu halten?

(bei einer 100% Crowdfunding-Finanzierungs-Quote blieben den Gründern beim Exit ansonsten ja genau 0% übrig)

…

oder, liegt mein Denkfehler in 2) bei der Antwort aus 1)?

😉

Danke + Gruß,

– Friedrich

31. März 2014

Hi Friedrich,

Danke für deine Fragen.

1) Die Unternehmensbewertung der Startups bei Seedmatch nehmen die Teams selbst vor – und plausibiliseren diese mit einer einem detaillierten Finanzplan in den Investmentprofilen. Es gibt dafür verschiedene Methoden, z.B. die Discounted-Cashflow-Methode (http://de.wikipedia.org/wiki/Discounted_Cash-Flow). Außerdem werden vorangegangene Investmentrunden des Startups zur Orientierung herangzeogen.

2) Fremdkapital ist natürlich attraktiv, was die Beteiligung angeht, aber v.a. in der Frühphase sehr schwierig zu akquirieren. Viele Startups bekommen nur geringe Kredite bei ihren Banken, weil diese Sicherheiten sehen wollen, die ein Startup nicht bieten kann. Daher ist der Markt für Risikokapital ja erst entstanden. Außerdem kann durch einen Investor (VC, Business Angel oder Crowd) zusätzliches Wissen, Reichweite oder Manpower quasi kostenlos zum Kapital dazu erhalten werden.

Beste Grüße aus Dresden

Jakob Carstens

Head of Marketing bei Seedmatch

16. Juni 2014

Hallo,

nehmen wir mal an, dass sich alles positiv entwickelt und die Startups ihren eigenen Vorgaben erreichen.

Wie ist denn das mit den jährlichen und den Bonuszahlungen bzw. Rückzahlung der Darlehen aus der Sicht des Finanzamtes zu sehen?

Es wäre einfach zu sagen, man soll einen Steuerberater fragen, denn erstens kostet das Geld und zweitens ist das für Investoren wenig interessant, die „nur“ 250.- vorerst investieren wollen.

Der jährliche Zinssatz von 1% ist sicherlich als Kapitalertrag mit 25% + Solidaritätszuschlag (wozu es den auch immer noch gibt) + Kirchensteuer anzumelden.

Was ist aber im Falle einer Kündigung des Vertragsverhältnisses mit den (hoffentlich) dann zu erwartenden Bonuszahlungen? Deren Höhe ist ja nicht von Anfang an klar definiert, also wäre das kein Kapitalertrag von regelmäßige Zinszahlungen. Folge dessen müsste dieser Gewinn als Einkommen versteuert werden – oder sehe ich das falsch?

Weiteres würde mich interessieren, was mit einem Verlust umzugehen ist. Jeder Inverstor kann nicht davon ausgehen, dass sich jede Investition in Startup lohnen werden. Es wird sicher auch vorkommen, dass der eine oder andere die nächsten 5 Jahre nicht überlebt – ist der Verlust einfach unternehmerisches Risiko und kann der nicht irgendwie steuerlich geltende gemacht werden?

Bitte zu beachten, dass das wesentliche Fragen für ein Investment darstellen und hoffentlich kommt jetzt niemand auf die Idee diese Problematik jedem selbst zu überlassen zu wollen, Der Hinweis auf Steuerfragen können/dürfen nicht beantwortet werden wäre sicherlich fehl am Platz.

Mit freundlichen Grüssen

Wolfgang Knoch

16. Juni 2014

Lieber Herr Knoch,

vielen Dank für Ihre Fragen.

Die „Bonus“-Zinsen sind auch nur Zinsen, also ein Kapitalertrag der mit 25% zzgl. Soli und ggf. Kirchensteuer besteuert wird.

Des Weiteren haben wir in unseren FAQs einen Abschnitt, in dem Sie Antworten auf steuerliche Fragen finden: https://www.seedmatch.de/faq#SteuerFAQ

Wir hoffen, die Antworten dort helfen Ihnen weiter.

Viele Grüße

Ihr Seedmatch-Team

8. Juni 2015

Die Beispielrechnungen sind gut nachvollziehbar. In den Verträgen Cinapp und Miasa wird jedoch in den Berechnungen am Ende der Darlehensbetrag abgezogen. Weshalb und wie wird das Darlehen dann im Exit behandelt?

10. Juni 2015

Hallo Herr Reuner,

vielen Dank für Ihren Kommentar. Da hier im Artikel ausschließlich auf den Bonuszins nach Exit oder Kündigung eingegangen wird, nicht aber auf die Rückzahlung der Darlehens-Summe sowie der fixen endfälligen Verzinsung, kann die Darstellung tatsächlich etwas verwirrend sein. Sowohl die Darlehens-Summe an sich als auch die fixe endfällige Verzinsung werden mit dem Ende des Vertrages – also auch im Zuge eines Exits – zur Rückzahlung fällig.

Wie Sie richtig schreiben, wird der Darlehensbetrag von der Exitbeteiligung (Exiterlös x aktuelle Investmentquote des Investors) abgezogen.

Dies sehen Sie auch im Beispiel 2: Dort sind von der Exitbeteiligung (8.000 Euro) die 2.000 Euro Investmentsumme abgezogen, so dass die Rendite hier 6.000 Euro beträgt.

Da ja aber das Darlehen ebenfalls zurückgezahlt wird, beträgt die Auszahlung an den Investor aber trotzdem insgesamt 8.000 Euro (+ jährliche Verzinsung von 1% je nach Länge der Vertragslaufzeit).

Wir hoffen, damit Ihre Frage geklärt zu haben.

Beste Grüße

Friederike Lanzsch von Seedmatch-Team

Hinweis: Bitte beachten Sie, dass es sich hierbei um allgemeine Aussagen zum Vertragswerk handelt. Maßgeblich ist immer der Investmentvertrag der jeweiligen Finanzierungsrunde. Durch Seedmatch erfolgt keine Anlage-, Steuer- oder Rechtsberatung.

13. Juni 2015

Liebes Seedmatch-Team,

ich hätte eine Frage zur Auslegung der Regelungen zum Exiterlös im Investmentvertrag. In § 11 Abs. 6 des Vertrags wird der Exiterlös definiert als „die Gesamtheit der Gegenleistungen, die die Gründer oder deren Gesellschafter im Rahmen des Exitereignisses für die Veräußerung der Geschäftsanteile des Startups erlangen. Dabei ist es unerheblich, ob die Gegenleistung in Geld oder wirtschaftlichen Zuwendungen anderer Art besteht.“ In Verträgen anderer Crowdinvest-Plattformen ist ausdrücklich geregelt, dass der Exiterlös ggf. auch Gegenleistungen umfasst, die an das Startup selbst fließen (relevant bei Teilveräußerungen). Im Seematch-Vertrag ist diese Frage nicht eindeutig geregelt.

Beispiel: Ein Investor erwirbt 51% der Gesellschaftsanteile eines Startups. Er zahlt dafür einen Betrag von EUR 6 Mio. an die Alt-Gesellschafter. Außerdem verpflichtet er sich, über die nächsten Jahre einen Betrag von EUR 6 Mio. in das Startup zu investieren oder sonstige Leistungen gegenüber dem Startup zu erbringen (z.B. Marketing- oder IT-Dienstleistungen mit einem entsprechenden Wert).

Nach meinem Verständnis müssten diese Investitionen in das Startup bei der Berechnung des Exiterlöses anteilig entsprechend dem verbleibenden Anteil der Alt-Gesellschafter am Startup (d.h. in dem Beispielfall zu 49%, also i.H.v. EUR 2,94 Mio.) berücksichtigt werden, da der Wert der Gesellschaftsanteile der Alt-Gesellschafter entsprechend steigt. Einzelne Startups bei Seematch vertreten hierzu jedoch offenbar eine andere Meinung, wonach nur solche Leistungen einbezogen werden, die unmittelbar an die Gründer/Gesellschafter gehen.

Eine solche Auslegung könnte im Einzelfall jedoch dazu führen, dass die Seedmatch-Investoren weitgehend leer ausgehen, z.B. weil ein neuer Investor für die Gesellschaftsanteile nur einen sehr geringen Kaufpreis zahlt und den Hauptteil seiner Gegenleistung in Form von Leistungen an das Startup erbringt. Dies kann etwa im Rahmen einer strategischen Partnerschaft (in der die Alt-Gesellschafter an Bord bleiben) auch durchaus sinnvoll sein. Die Missbrauchsklausel in § 11 Abs. 7 des Vertrags würde daher nicht zwangsläufig greifen.

Insofern sehe ich hier eine Lücke im Vertrag oder zumindest ein erhebliche rechtliche Unsicherheit.

Deshalb meine Fragen: Wie versteht Ihr die Regelung des § 11 Abs. 6? Wie kann sichergestellt werden, dass die Vertragspartner (Seedmatch-Investoren und Startup) hier zu einem einheitlichen Verständnis kommen? Ist ggf. eine Anpassung des Standardvertrags sinnvoll? Wenn nach Eurer Auffassung Leistungen an das Startup nicht in die Berechnung einbezogen werden sollten, was ist die Begründung dafür?

Viele Grüße

Tobias

23. Juni 2015

Lieber Tobias,

vielen Dank für Deine Frage und bitte entschuldige die verzögerte Antwort. In der Tat berücksichtigt der Vertrag bei der Berechnung des Exit-Erlös „die Gesamtheit der Gegenleistungen, die die Gründer oder deren Gesellschafter im Rahmen des Exitereignisses für die Veräußerung der Geschäftsanteile des Startups erlangen“ (§ 11 Abs. 6). Der von Dir dargestellte Fall, ist natürlich theoretisch denkbar, wenn auch u.E. nicht sehr wahrscheinlich. Sollte er dennoch eintreten, würdest Du, sofern die von Dir dargestellte Konstruktion ausschließlich gewählt werden würde, um die Bonuszinsen der Seedmatch-Investoren möglichst gering zu halten bzw. zu umgehen, durch § 11 Abs. 7 geschützt. Sollte diese Konstruktion gewählt werden, weil es dem Startup und den neuen Investoren zweckmäßig erscheint, würde der Seedmatch-Investor gemäß Vertrag am vertraglich definierten Exit-Erlös partizipieren. Die Erbringung von zukünftigen Leistungen in welcher Form auch immer, an dieser Stelle entsprechend zu berücksichtigen wäre u.E. vertraglich schwer abbildbar, da in der Regel Investoren die Erbringung solcher Leistungen an die Erreichung bestimmter Meilensteine knüpfen und keiner im Vorhinein wissen kann, ob das Startup diese Meilensteine erreichen wird oder nicht und daher auch nicht ob der Investor diese Leistungen erbringen wird oder nicht. Unseres Erachtens ist es daher notwendig, dass die Exit-Klausel den Gegenwert, der zu einem bestimmten Zeitpunkt erbrachten Leistungen berücksichtigt, da man den Exit-Erlös ansonsten nur rückblickend feststellen könnte und dies wiederum Investoren abschrecken könnte, Investitionen zu tätigen. Ferner würde, selbst wenn die Verträge den von Dir dargestellten Fall explizit berücksichtigen würden, keiner die Neu-Investoren daran hindern können das Startup zu einer verhandelten Bewertung zu übernehmen und erst anschließend zu investieren. Wenn der Vertrag eine solche Klausel beinhalten würde, wäre es voraussichtlich sogar wahrscheinlicher, dass Neu-Investoren so handeln würden. Auch ließe sich argumentieren, dass die Gründer und bisherigen Investoren für das bisher Erreichte vergütet würden und nicht für erst durch neue Investitionen ermöglichtes Wachstum. Wir gehen daher davon aus, dass das Vertragswerk zu diesem Zeitpunkt die Interessen der verschiedenen Parteien ausgewogen berücksichtigt, nehmen Deine Frage aber dennoch sehr gerne zum Anlass, das Vertragswerk in diesem Punkt noch einmal detailliert auf Verbesserungspotential bei Teil-Veräußerungen zu hinterfragen.

Viele Grüße

Dein Seedmatch-Team

5. Oktober 2015

wollte gerade als Österreicher den volocopter unterstützen, leider geht dass nicht ohne einem deutschen Konto. Schade, dass dies nicht in der EU möglich ist.

Die Beispielrechnungen sind gut nachvollziehbar. In den Verträgen Cinapp und Miasa wird jedoch in den Berechnungen am Ende der Darlehensbetrag abgezogen.

21. April 2016

..gut gemacht. Informativ, unterhaltend (spannend) Transparent

19. August 2016

Liebes Seedmatch-Team,

ich habe eine Frage zur Auslegung der Regelungen zum Exitfall im Investmentvertrag. In § 11 Abs. 2 liegt ein Exitfall vor „… wenn mindestens 50% der Geschäftsanteile der Gründer an dem Startup in einem einheitlichen Vorgang bzw. in engem zeitlichen Zusammenhang an Dritte nach Abs. 8 veräußert werden.“

Verstehe ich es richtig, dass eine Kapitalerhöhung bei der ein (neuer) Investor mehr als 50% der Anteile erhält, nicht als Exitfall gilt? Also der Begriff Veräußerung eng auszulegen ist (… stimmig mit § 11 Abs. 6). Dies würde m.E. ja auch Sinn machen, da lediglich der Gesellschaft und nicht den Gesellschaftern/Gründern Kapital zufließt und sonst ggf. notwendige Kapitalerhöhungen verhindert würden.

Des Weiteren steht dort, dass „eine Veräußerung der Geschäftsanteile am Startup im Sinne des Satzes 1 kann auch mittelbar z.B. über die Veräußerung von Geschäftsanteilen an den Gründern selbst erfolgen, wenn es sich bei den Gründern um juristische Personen handelt.“

Mein Verständnis am Beispiel:

Investor A hält 55% an der Gesellschaft B. 100% von Investor A wird an Investor B veräußert. Investor B hält somit indirekt über Investor A 55% an der Gesellschaft B –> somit liegt ein Exitfall i.S.d. § 11 Abs. 2 vor?

Danke schon mal für eure Zeit und viele Grüße

Tobias

25. August 2016

Hallo Tobias,

vielen Dank für deinen Kommentar.

Das erste von dir skizzierte Szenario ist korrekt; die Erklärung hast du damit auch bereits gegeben.

Auch das zweite Szenario stimmt gemäß dem Fall, dass ein Gründer nicht persönlich, sondern über ein Vehikel (z. B. Investmentgesellschaft) investiert ist.

Viele Grüße

Tobias Körner

Corporate Communications bei Seedmatch

5. August 2017

das größte Problem an den Verträgen ist: durch Folgefinanzierungen hat sich der Wert des Start-ups erheblich erhöht (einschl. der ein oder anderen Verwäserung): leider gibt es zum Zeitpunkt der Kündigung immer noch keine nennenswerten Umsätze bzw. Ebit. D.h. trotz einer enormen Werterhöhung profitiert der Investor in diesem Fall bei Kündigung durch das Start-up nicht. D.h. der Bonuszins bei Kündigung sollte, wie auch auf anderen Plattformen, eine dritte Komponente enthalten: Anteil am Start-up multipliziert mit dem Unternehmenswert der letzten Finanzierungsrunde bzw. Unternehmenswertberechnung durch einen Wirtschaftsprüfer. Das ist der größte Schwachpunkt im Vertrag und der wird sich bei dem ein oder anderen Start-up dann auch zeigen, mit der Folge, dass das Investitionsvolumen sinken wird.

Bsp. Anteil am Unternehmen von 0,1% bei UB von 1 Mio. Zum Zeitpunkt der Kündigung beträgt der Unternehmenswert 20 Mio., Umsatz beträgt 0,5 Mio, EBit im Minus, durch Verwässerung sinkt der virtuelle Anteil auf 0,085%. D.h. bei Kündigung erhielte der Investor nur einen Anteil + die jährliche 1%ige Verzinsung. An der Wertsteigerung profitieren dann andere.

7. August 2017

Hallo Christian,

vielen Dank für Deine Hinweise. Wir werden sie diskutieren und in unserer Vertragsgestaltung mit einfließen lassen.

Wir haben viele tolle Startups mit Bonuszins, die sich hervorragend entwickeln. Wir sind dran, dies deutlicher zu zeigen.

Herzlichst,

Ines Becker

7. August 2017

Hallo Ines,

die Start-ups mit Bonuszins werden die Ausfälle definitiv nicht ausgleichen. Es geht nicht darum, dass zu zeigen, sondern die Lücken im Vertragswerk zu schließen. Und gerade der Fall, dass ein Start-up eine Mega-Wertsteigerung durch Produkt und Anschlußfinanzierungen hinlegt, aber bei Kündigung noch keine nennenswerten Umsätze oder Ebit hat, wird dafür sorgen, dass viele Investoren sich enttäuscht abwenden. Erst nimmt man teil an einer super Entwicklung, glaubt, endlich die ganzen Verluste ausgleichen zu können und stellt dann fest: während alle anderen eine 1000%ige Rendite einfahren, erhalten die Investoren der 1. Stunde magere 1% pro Jahr.

Grüße

Christian

8. August 2017

Hallo Christian,

ob Startups, die sich gut entwickeln, die Ausfälle ausgleichen können, lässt oftmals erst nach vielen Jahren abschließend beurteilen – spätestens aber mit der Vertragsbeendigung. Deine Anregungen zum Vertragswerk werden wir gerne in der Weiterentwicklung dieser mit aufnehmen. Wir halten unsere Investoren auch dahingehend auf dem Laufenden.

Herzlichst,

Ines Becker

24. August 2017

Hallo Ines, hallo Christiane,

ich gebe Christiane recht und habe bei der Schilderung sofort an mein Investment bei

cloud&heat (ehemals aoterra) gedacht. Ein Unternehmen das in meiner Einschätzung noch mal richtig erfolgreich sein wird, durch massive Anfangsschwierigkeiten wird es aber länger dauern und den Investoren der 1. Stunde wird wahrscheinlich bevor es zum Erfolg kommt gekündigt werden.

Die Idee , die Unternehmensbewertung in das Kündigungsszenario für die Berechnung von Bonuszinsen mit hineinzunehmen , halte ich für sehr sinnvoll!

Schöne Grüße

Christiane

25. August 2017

Hallo Christiane,

gerne nehmen wir Dein bzw. Euer Feedback mit in die Weiterentwicklung der Verträge auf.

Viele Grüße und Euch ein schönes Wochenende.

Herzlichst,

Ines

17. September 2019

Angenommen die erste Finanzierung erfolgt bei einer Bewertung von 5 Mio via Seedmatch.

Nach ein paar Jahren gibt es Finanzierungen über Investoren bei einer Bewertung von 20Mio und series C bei einer Bewertung zu 100 Mio.Ein Jahr später sammelt die Firma 80 Mio bei einer Bewertung von 200 Mio ein und kündigt zum Jahresende das Seedmatch „Darlehen“ des Investors.

Wenn das Unternehmen bis dahin alles in die Entwicklung des Produkts gesteckt hat und keinen Gewinn macht, bekommt der Investor von Seedmatch nur 1% p.A., obwohl die Anteile x-fach mehr wert geworden sind. Einen Teilexit gibt es nicht oder?

10. Oktober 2019

Hallo steve82,

vielen Dank für deine Frage zum Thema Exitbeteiligung! Du hast recht: Eine Art „Teilexit“ gibt es nicht. Sofern ein Unternehmen weitere Finanzierungen erhält, steigt dadurch die Bewertung, aber der Anteil sinkt, wenn man so will. Die Investorinnen und Investoren erhalten in dem von dir geschilderten Szenario nur die vertraglich vereinbarten 1% – sofern kein Gewinn anfällt und dieser in Form eines Bonuszins an die Crowd weitergegeben wird. In jedem Fall ist das Unternehmen in einem solchen Fall verpflichtet, den Investorinnen und Investoren die Verwässerung der Investmentquote mitzuteilen.

Viele Grüße

Nico